Die stetig wachsende Bedrohung durch Cyberangriffe hat Banken und ihre IT-Dienstleister dazu veranlasst, ihre Cybersecurity-Maßnahmen zu überprüfen und zu stärken. Angesichts der großen Verantwortung gegenüber Kund*innen und der Notwendigkeit, finanzielle Daten zu schützen, haben Banken und IT-Dienstleister die Aufgabe, eine sichere IT-Infrastruktur bereitzustellen.

Die Bedrohung durch Cyberangriffe schärft das Bewusstsein für Investitionen in Cybersicherheit. Die IT-Dienstleister von Banken sind im Kampf gegen Cyberkriminalität in vorderster Linie tätig. In diesem Zuge ist es wichtig, effektive Cybersecurity-Maßnahmen zu implementieren, die sowohl technisch als auch organisatorisch ausgerichtet sind, um IT-Systeme sowie Banken und Endkund*innen bestmöglich vor den immer komplexeren Angriffen zu schützen.

Prevent, Detect, React: Bausteine einer erfolgreichen Sicherheitsstrategie

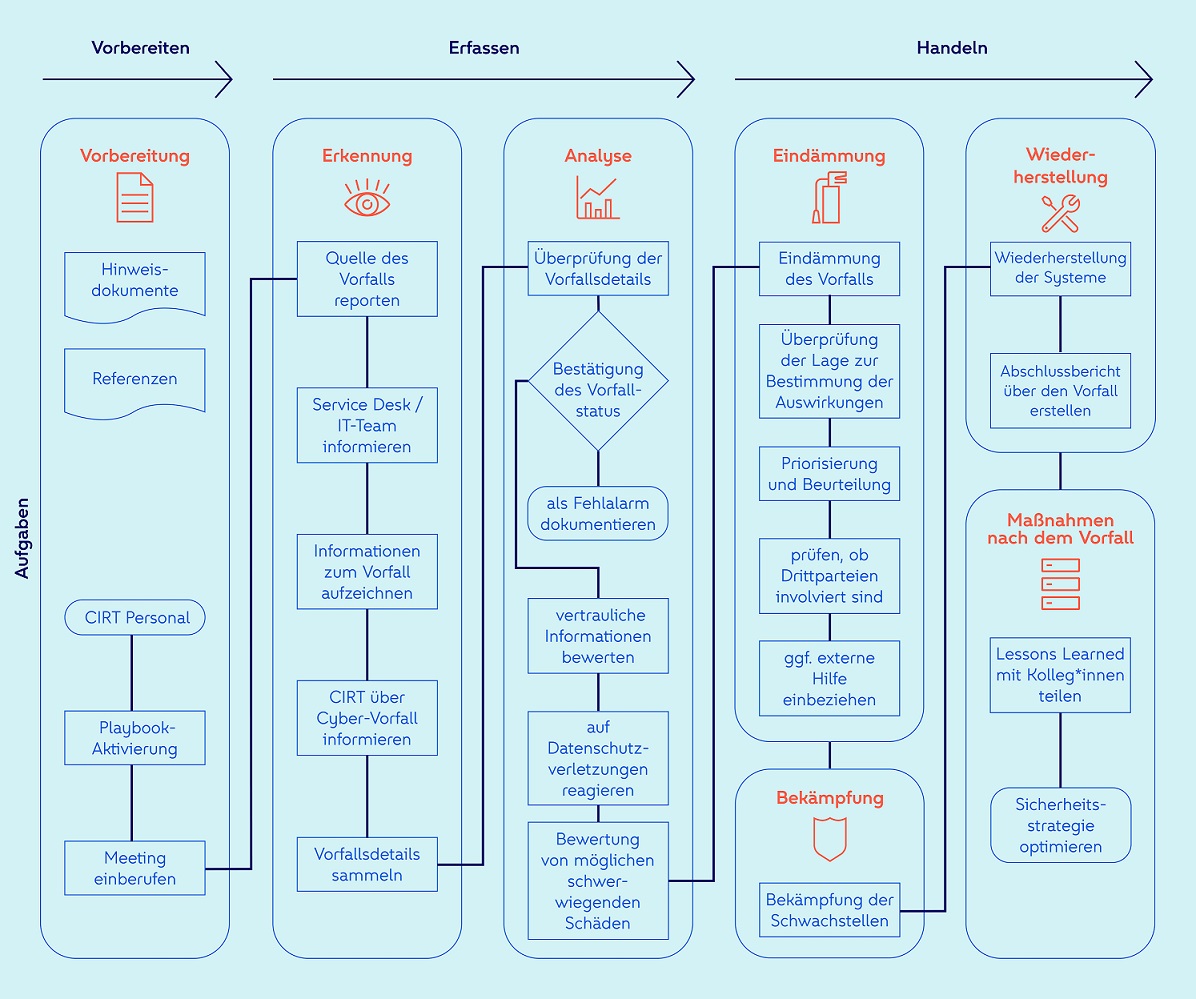

Mit dem „Prevent, Detect, React“-Prinzip lassen sich potenzielle Angriffe verhindern (Prevent = Prävention) bzw. lasssen sich diese frühzeitig erkennen (Detect = Erkennung), um im Ernstfall schnell und angemessen darauf zu reagieren (React = Reaktion). Bewährte Praktiken und aktuelle Standards sowie eine moderne und robuste Sicherheitsinfrastruktur gewährleisten dabei ein hohes Sicherheitsniveau. Integrale Bestandteile dieser Sicherheitsstrategie sind technische und organisatorische Maßnahmen. Die technischen Maßnahmen umfassen unter anderem Firewalls, Virenscanner, E-Mail-Gateways, Proxy-Server sowie die Segmentierung von Systemen und Netzwerken. Die organisatorischen Maßnahmen bestehen beispielsweise aus regelmäßigen Penetrationstests (kurz auch "Pentests" genannt) und dem Bereitstellen von Incident-Response-Plänen.

Im Mittelpunkt der Prävention und Erkennung von Cyberrisiken kann beispielsweise ein Cyber Defense Center (CDC) stehen. Innerhalb des CDC übernimmt ein sogenanntes SIEM-System (Security Information and Event Management System) die Sicherheitsüberwachung im laufenden Betrieb. Das SIEM sammelt alle sicherheitsrelevanten Ereignisse und korreliert diese nach Anomalien, die auf einen potenziellen Angriff hindeuten könnten. Die daraus resultierenden Informationen werden anschließend im Security Operations Center (SOC) analysiert und ausgewertet.

Im Falle eines Angriffs helfen Incident-Response-Pläne dabei, umgehend und koordiniert zu handeln, um Auswirkungen auf das Geschäft und die Kund*innen zu verhindern oder so gering wie möglich ausfallen zu lassen. Ziel ist es, die einwandfreie Funktion der Systeme zu gewährleisten.

„Es ist nicht mehr die Frage, ob ein Angriff stattfinden wird, sondern wann er stattfindet.

Rico Jambor, Atruvia

Ein geteiltes Verantwortungsmodell zur Cybersicherheit

Bei einem geteilten Verantwortungsmodell teilen sich der IT-Dienstleister und die Banken selbst die Verantwortung für die Sicherheit. So stellt ersterer die notwendige technische Sicherheitsinfrastruktur sowie Schulungsmaterialien bereit. Gleichzeitig agieren die Banken zu großen Teilen eigenverantwortlich. Beispielsweise erstellen sie selbstständig Notfallpläne und ernennen einen Chief Information Security Officer (CISO) oder einen dedizierten Informationssicherheitsbeauftragten (ISB). Aufgrund von Eigenheiten der einzelnen Banken unterscheiden sich technische Standards und Prozesse teils deutlich voneinander. Die Praxis zeigt, dass die Banken daher von umfassender Beratung und Umsetzungskompetenz ihres IT-Partners profitieren.

Sie benötigen Unterstützung für die Sicherheitsstrategie Ihrer Bank? Hier geht es zu den Beratungsangeboten von Atruvia

Cybersicherheitsmaßnahmen

In den letzten Jahren, insbesondere seit Beginn der Corona-Pandemie und dem Ausbruch des russischen Angriffskriegs gegen die Ukraine, hat sich der Blick auf das Thema Cybersicherheit nochmals verändert. Diese geopolitischen Veränderungen haben für eine verstärkte Sensibilisierung gesorgt. Das Interesse der Banken ist – quasi zwangsläufig – gewachsen. Die verstärkte Nutzung digitaler Plattformen, die Zunahme von Remote-Arbeit und allgemeine geopolitische Herausforderungen haben die Angriffsfläche erweitert. Daher ist es unabkömmlich, die Sicherheitsmaßnahmen ständig weiterzuentwickeln, um den sich ändernden Bedrohungen gerecht zu werden und die Banken bestmöglich zu schützen.

Cybersicherheitsmaßnahmen

Höchste Standards und stetige Weiterentwicklung bei Atruvia

In Bezug auf Cybersicherheit agiert Atruvia als Digitalisierungspartner der Banken nach höchsten Standards. Wir sind TÜV-geprüft und nach ISO 27001 zertifiziert, unsere redundanten Rechenzentren stehen in Deutschland und wir streben stets danach, unser eigenes Sicherheitsniveau weiter zu erhöhen. Dabei arbeiten wir eng mit den Beratungskolleg*innen in den Banken sowie nationalen Behörden zusammen, um die Sicherheitslage ganzheitlich zu betrachten. So nehmen wir an nationalen Abwehrübungen teil, bei denen Erkenntnisse zu unseren Schwachstellen gewonnen und fortlaufend in unsere Sicherheitsstrategie integriert werden.

Schutz für Banken in der digitalen Welt

Umfangreiche Investitionen in Cybersicherheitsmaßnahmen sind für Banken von entscheidender Bedeutung. Rico Jambor, Cyber Security Analyst im SOC von Atruvia, betont dabei: „Es ist nicht mehr die Frage, ob ein Angriff stattfinden wird, sondern wann er stattfindet.“ Die zunehmende Digitalisierung hat die Abhängigkeit von IT-Systemen erhöht, was gleichzeitig das Risiko von Cyberangriffen verstärkt. Die Investitionen für Cybersicherheitsmaßnahmen variieren je nach Größe der Bank, sind jedoch notwendig, um den Geschäftsbetrieb aufrechtzuerhalten: Wo Banken vor einigen Jahren noch rudimentär offline arbeitsfähig waren, sind sie es heute aufgrund der digitalisierten Prozesse nicht mehr. Ein erfolgreicher Angriff hat somit weitreichende wirtschaftliche Folgen, da die Erkennung und Bereinigung selbst im Optimalfall mehrere Tage beanspruchen können.

Eine umfassende Cybersecurity-Strategie, die auf Minimalrechteprinzipien, Log-Management, Verschlüsselung, Zugangskontrollen, Incident-Response-Plänen und regelmäßigen Tests basiert, trägt dazu bei, Cyberrisiken zu minimieren und im Ernstfall schnell reagieren zu können. Die vorgestellten Cybersicherheitsmaßnahmen gelten nicht nur für Banken und ihre IT-Partner, sondern branchenübergreifend und darüber hinaus für jedes digitalisierte Unternehmen. Dennoch: Als Teil der kritischen Infrastruktur – mit der Aussicht auf erhebliche, monetäre Profite für Cyberkriminelle – sind es gerade Banken, die zunehmend von Cyberrisiken bedroht werden. Um den Schutz ihrer Kund*innen, Daten und Geschäftsoperationen sicherzustellen, sollten Banken proaktiv und kontinuierlich in Cybersicherheitsmaßnahmen investieren.

Sie wollen direkt loslegen, und sich über Beratungs- und Schulungsmaßnahmen für Ihre Bank informieren? Hier finden Sie eine Übersicht über unsere Leistungen und Veranstaltungen für Sie. (nur für Kunden)